数字货币时代来临:央行如何提升金融效率引领

- By tokenpocket钱包

- 2025-07-28 10:39:03

引言:数字货币的崛起与金融革命

在近几年间,随着科技的迅猛发展,传统金融行业正面临着前所未有的挑战与机遇。央行数字货币(CBDC)作为一种全新的货币形态,不仅仅是数字化现金的替代品,更是推动金融效率提升的重要工具。许多国家的央行都在积极研究和试点数字货币,这引发了广泛的讨论与关注。

央行数字货币的基本概念

央行数字货币是由国家中央银行发行的数字货币,具备法定货币的特性。与传统货币相比,它更容易实现快速的交易和支付,降低了资金在流转过程中的摩擦。通过数字技术,央行能够实时监控货币的流通,确保货币政策的有效性和经济的稳定性。

金融效率的提升:央行数字货币的优势

央行数字货币能够有效提高金融效率,这主要体现在以下几个方面:

1. 提升支付效率

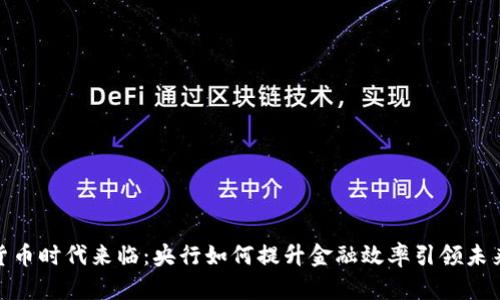

传统的支付系统往往需要经历多个中介机构,导致交易时间延长,成本增加。而央行数字货币的交易过程可以通过区块链等技术实现点对点支付,减少中介环节。这种方式不仅加快了交易速度,还降低了交易费用,从而提升了金融服务的普及率。

2. 促进金融包容性

全球许多地区,尤其是发展中国家,仍有大量人群无法享受到基本的金融服务。通过数字货币,央行可以提供密切关注的低门槛金融产品,让这些人群在更广泛的范围内享受到融资和支付的便利。这是提升金融效率和社会 inclusiveness 的有效途径。

3. 提高货币政策的精准性

数字货币的可追溯性使央行能够实时监控经济活动。这一特点使金融政策的实施更为精准,能够根据市场动态及时调整利率或货币供给,从而提高宏观经济调控的有效性。

数字货币在实践中的应用案例

不仅在理论上,很多国家已经在实践中开展了数字货币的探索。比如,中国人民银行的数字人民币试点已经在多个城市展开,用户可以通过手机应用进行快速支付。这一措施不仅提升了用户体验,还助力了国家金融体系的现代化。

潜在挑战与应对策略

然而,央行数字货币的发展同样面临诸多挑战。首先,个人隐私与数据安全问题日益凸显,用户对于财务信息的保护需求加大。央行需要实施严格的数据保护措施以赢得用户的信任。

其次,现行金融体系中,许多传统金融机构可能会受到威胁。数字货币的普及将影响传统银行的盈利模式,因此,传统金融机构需积极转型,以适应新的市场环境。

未来展望:央行数字货币的潜力

展望未来,央行数字货币无疑将成为推动金融科技创新的重要力量。通过与人工智能、大数据等前沿技术的结合,数字货币有望创造出更为便捷和安全的金融服务环境。在此过程中,各国央行应加强国际合作,共同制定数字货币相关政策框架,以应对未来可能出现的跨境支付问题。

此外,央行数字货币还有可能在国际贸易和结算中发挥重要作用。这种新型货币的引入,有望简化国际交易流程,降低外汇风险,提升全球贸易的整体效率。

结论:迈向数字货币的新时代

央行数字货币的推出不仅是对于传统金融模式的挑战,更是一个全新的机遇。通过提升金融效率,央行数字货币有望为经济发展注入新的动力。随着全球对数字货币的逐步认可,未来的金融市场必将迎来新的变革。在这个动荡而充满机遇的时代,拥抱数字货币的浪潮,将使我们在未来的经济中立于不败之地。